据中国人民银行6月13日消息,为丰富香港高信用等级人民币金融产品,完善香港人民币收益率曲线,根据中国人民银行与香港金融管理局签署的《关于使用债务工具中央结算系统发行中国人民银行票据的合作备忘录》,2024年6月19日(周三)中国人民银行将通过香港金融管理局债务工具中央结算系统(CMU)债券投标平台,招标发行2024年第六期中央银行票据。第六期中央银行票据期限6个月(182天),为固定利率附息债券,到期还本付息,发行量为人民币200亿元,起息日为2024年6月21日,到期日为2024年12月20日,到期日遇节假日顺延。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

中国黄金网

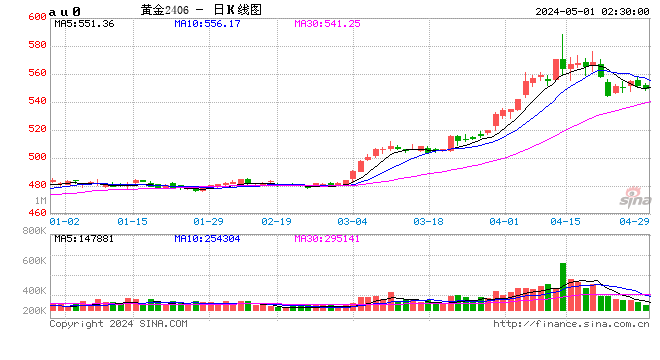

近期,国际黄金价格突破了历史新高,并整体延续上行趋势。投资于国内市场的黄金ETF(交易所交易基金)的规模及收益也“水涨船高”,均取得了较好收益和规模的增长。

根据万得数据显示,截至7月20日,多只黄金ETF年内涨幅达到了15%以上,相关黄金产业主题的基金走势更为强劲,部分基金涨幅甚至超过30%。与此同时,黄金ETF的规模也创出历史最高水平,博时黄金ETF规模自4月突破百亿元,易方达黄金ETF规模近期也达到89亿元。

黄金基金大热的原因是多方面的,既包括了海外宏观市场的变化,也包括了国内市场的投资风格的变化。

首先,全球地缘政治的不确定性是投资者参与黄金投资极为主要的动机。

自2018年中美贸易摩擦、2021年俄乌冲突及2023年巴以冲突以来,全球范围内地缘冲突加剧,而黄金作为避险资产价格涨幅明显。地缘冲突的一个直接结果就是能源价格上涨导致通胀来临,黄金具有抵御通货膨胀的能力,被视为“避险资产”,能够有效对冲货币贬值风险,保持购买力。从对抗通胀、对冲不确定性的角度看,黄金自然受到了投资者的追捧。

其次,投资者在降息周期更看好黄金的表现。

从逻辑上看,金价表现与真实利率反向,自美联储主席鲍威尔在欧洲央行论坛上转变了对于降息的谨慎表态后,美国通胀数据下行,劳动力市场走弱,多项“硬”数据也支撑了美联储降息的路径,使得美联储降息的概率越来越大。由此,自7月初以来黄金价格再次走强,并于7月17日创出新高。

再次,投资者投资风格出现了一些变化。

由于国内股票市场表现不佳,更多投资者转入另类投资方向,海外主题ETF及商品类ETF受到了投资者的关注。而黄金ETF作为受众广泛的大类资产,关注度更高。

不过在国内ETF大卖的背景下,我们需要注意欧美的黄金ETF今年其实一直处于净卖出的状态。显然,市场对金价走势的看法也是存在一定分歧的。

随着国际金价上涨至创纪录高位,央行购金的动作开始减缓。中国人民银行已经连续两个月(5月和6月)停止了购金操作。此前,中国央行连续18个月增持黄金。中国央行停止购金的举动也使得黄金投机者部分抛售,当上个月中国央行停止购金的消息传出后,金价一天下跌了约2%。

金价大涨的逻辑更多是在于对美元信用的担忧,但是这是一个很难证伪的长期逻辑。从历史上看,美元信用的周期性表现长达10年以上,上一次市场对美元信用的担忧发生在20世纪70年代,但是最终美元又重新走强,美元也并没有崩溃,黄金的投资价值也重新回落。

所以,笔者建议投资者在投资黄金的过程中也需要谨慎,随时跟踪市场的变化。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 配债的股票